저소득층 지원금의 종류와 세금 신고 여부

2025년 저소득층을 위한 다양한 지원금 제도가 있습니다. 주요 지원금으로는 근로장려금, 자녀장려금, 기초생활보장 급여, 긴급복지지원금 등이 있습니다. 이러한 지원금들은 대부분 비과세 대상으로 분류되어 세금 신고가 필요하지 않습니다. 하지만 일부 지원금의 경우 세금 신고가 필요할 수 있으므로 주의가 필요합니다.

근로장려금과 자녀장려금은 국세청에서 지급하는 대표적인 저소득층 지원금입니다. 이 두 가지 지원금은 세금 신고 대상이 아니며, 오히려 세금을 환급받는 형태로 지급됩니다. 2025년 기준으로 근로장려금은 가구 유형에 따라 최대 330만원까지 지급될 예정이며, 자녀장려금은 자녀 1인당 최대 100만원까지 지급됩니다.

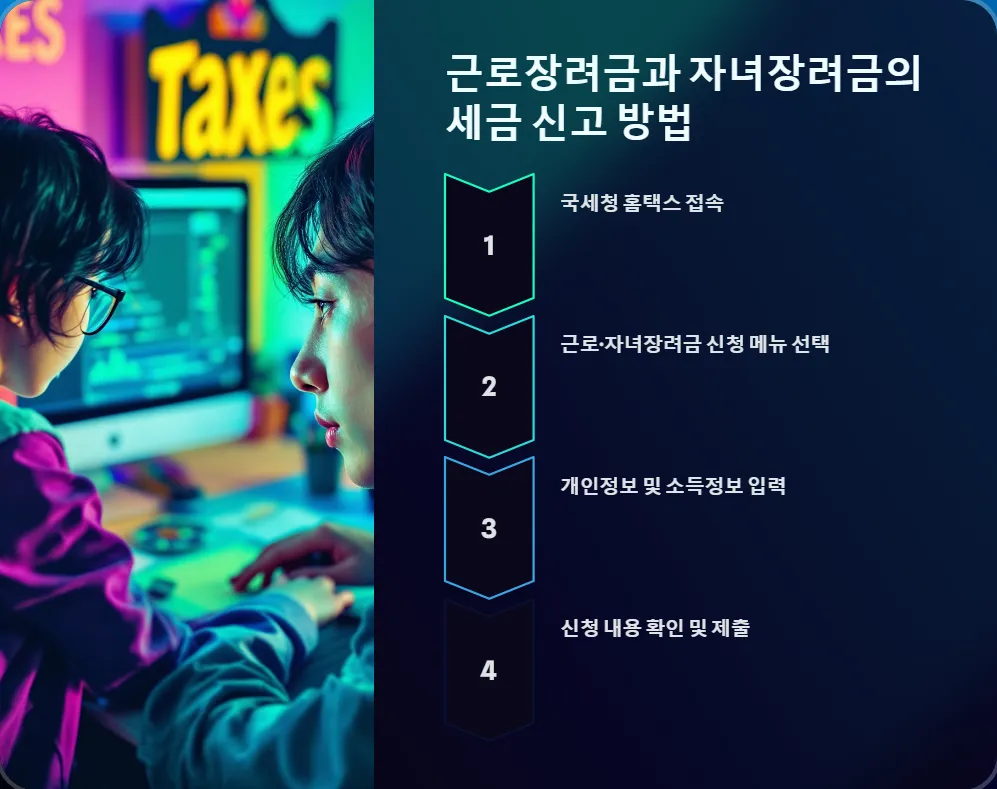

근로장려금과 자녀장려금의 세금 신고 방법

근로장려금과 자녀장려금을 받기 위해서는 별도의 세금 신고가 필요하지 않습니다. 대신 매년 5월 정기 신청 기간에 국세청 홈택스를 통해 신청해야 합니다. 신청 방법은 다음과 같습니다:

근로장려금과 자녀장려금은 소득이 있는 저소득 가구를 대상으로 하므로, 소득 신고는 반드시 필요합니다. 다만, 이 과정에서 지원금 자체에 대한 세금 신고는 필요하지 않습니다.

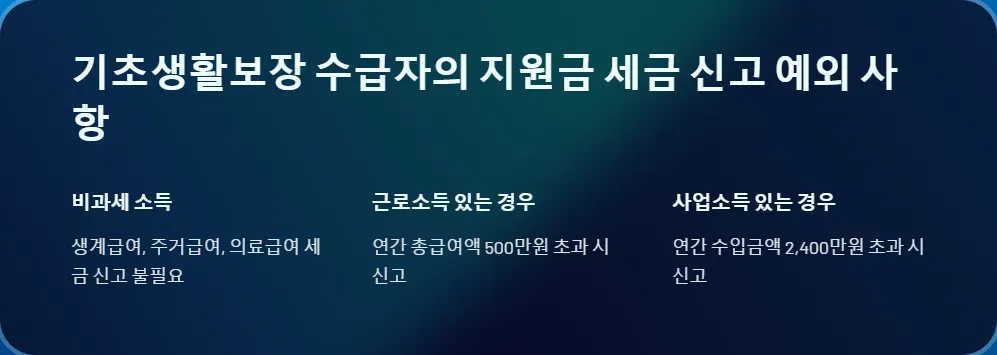

기초생활보장 수급자의 지원금 세금 신고 예외 사항

기초생활보장제도에 따른 생계급여, 주거급여, 의료급여 등은 모두 비과세 소득으로 분류됩니다. 따라서 이러한 지원금에 대해서는 세금 신고가 필요하지 않습니다. 2025년 기준으로 4인 가구 기준 생계급여 최대 지원액은 월 195만원으로 예상됩니다.

다만, 기초생활보장 수급자라도 근로소득이나 사업소득이 있는 경우에는 해당 소득에 대해 세금 신고를 해야 합니다. 이때 주의할 점은 다음과 같습니다:

- 근로소득이 있는 경우: 연간 총급여액이 500만원을 초과하면 종합소득세 신고 대상

- 사업소득이 있는 경우: 연간 수입금액이 2,400만원을 초과하면 종합소득세 신고 대상

긴급복지지원금과 세금 신고의 관계

긴급복지지원금은 갑작스러운 위기 상황에 처한 저소득층을 위한 일시적인 지원금입니다. 이 지원금 역시 비과세 소득으로 분류되어 세금 신고가 필요하지 않습니다. 2025년에는 긴급복지지원 대상자 선정 기준이 완화되어 더 많은 저소득층이 혜택을 받을 수 있을 것으로 예상됩니다.

긴급복지지원금을 받았다고 해서 추후에 세금 신고를 해야 하는 것은 아닙니다. 다만, 지원 받은 후 소득이나 재산 상황이 변경된 경우에는 관할 지자체에 신고해야 합니다.

저소득층 지원금 관련 세금 공제 혜택 알아보기

저소득층을 위한 다양한 세금 공제 혜택이 있습니다. 2025년에는 이러한 혜택이 더욱 확대될 예정입니다. 주요 세금 공제 혜택은 다음과 같습니다:

이러한 세금 공제 혜택을 받기 위해서는 반드시 종합소득세 신고를 해야 합니다. 저소득층 지원금 수급자라도 별도의 소득이 있다면 이러한 공제 혜택을 놓치지 않도록 주의해야 합니다.

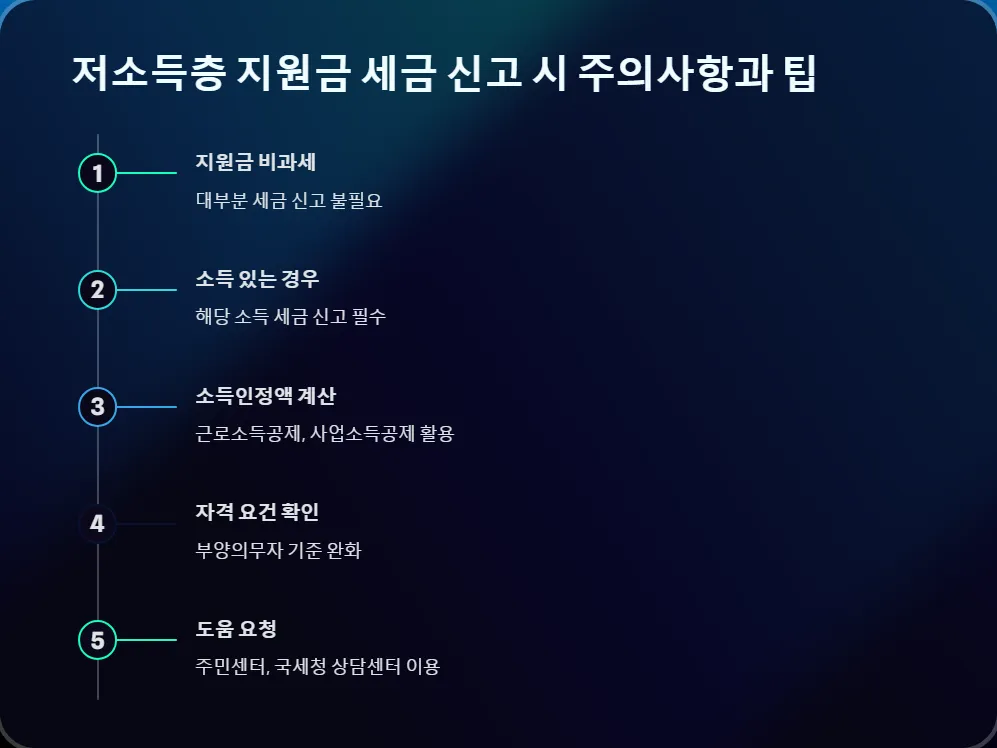

저소득층 지원금 세금 신고 시 주의사항과 팁

저소득층 지원금과 관련된 세금 신고 시 다음과 같은 주의사항과 팁을 기억하세요:

2025년에는 저소득층을 위한 다양한 지원 정책이 확대될 예정입니다. 기준 중위소득이 인상되어 더 많은 가구가 지원을 받을 수 있게 되며, 지원금 액수도 증가할 것으로 보입니다. 저소득층 지원금에 대한 세금 신고는 대부분 필요하지 않지만, 개인의 소득 상황에 따라 달라질 수 있으므로 주의가 필요합니다. 정확한 정보를 바탕으로 적절한 지원을 받고, 필요한 경우 세금 신고를 통해 추가적인 혜택을 놓치지 않도록 하세요. 저소득층 지원금 제도를 잘 활용하여 경제적 안정을 도모하고, 더 나은 삶의 질을 누리시기 바랍니다.